Toute entreprise est tenue de respecter certaines règles de facturation pour se conformer à la règlementation comptable et fiscale qui prévoit, dans certains cas, la mise en place obligatoire d’une « piste d’audit fiable ». De quoi s’agit-il exactement ?

Le principe

Une piste d’audit fiable (PAF) regroupe l’ensemble des contrôles mis en place par une entreprise, qui permettent :

- de reconstituer de manière chronologique l’intégralité du processus de facturation suivi par l’entreprise ;

de garantir que la facture qui a été émise ou reçue reflète en tout point l’opération (livraison de biens ou prestation de services) qui a été réalisée ; - de justifier toute opération réalisée par une pièce à partir de laquelle il est possible de remonter, par la voie d’un cheminement ininterrompu, à la facture et réciproquement.

Point de départ de la PAF

Le point de départ de la PAF doit obligatoirement correspondre au point de départ du processus de facturation initié par l’entreprise.

« PAF » = « chemin de révision » ?

La PAF ne doit pas être confondue avec le « chemin de révision ». Celui-ci prévoit que l’organisation des comptabilités informatisées de l’entreprise doit impérativement permettre de reconstituer, à partir des pièces justificatives appuyant les écritures comptables, les éléments de comptes, états et renseignements soumis à vérification. Il doit obligatoirement être mis en place par toute entreprise astreinte à la tenue d’une comptabilité.

Des objectifs différents

Par conséquent, on peut considérer que :

- le chemin de révision vise à justifier l’écriture comptable effectuée par l’entreprise ;

- la PAF vise à justifier l’opération facturée par l’entreprise.

Piste d’audit fiable : pour qui ?

PAF : qui est concerné ?

Est tenue de mettre en œuvre les contrôles internes permettant de constituer une piste d’audit fiable l’entreprise :

- qui émet ou reçoit des factures sous format papier, que celles-ci soient ou non numérisées ;

- qui émet des factures sous format électronique via des moyens autres que le recours à la signature électronique qualifiée et l’utilisation de l’échange de données informatisé (EDI), ou via l’un de ces 2 outils, dès lors qu’ils ne sont pas conformes aux normes requises.

Piste d’audit fiable : comment ?

PAF : quels documents ?

La PAF est constituée d’un ensemble de documents qui peuvent être produits :

- par l’entreprise elle-même (de type bon de commande ou devis) ;

- ou par des tiers (comme des extraits de comptes).

Pour établir une piste d’audit fiable, l’entreprise doit mettre en place un certain nombre de contrôles organisés et permanents visant :

- à garantir les conditions d’authenticité, d’intégrité et de lisibilité de ses factures ;

- à maîtriser le fonctionnement du système d’émission, de transmission et de réception de ses factures ;

- à garantir que les factures émises correspondent bien à la réalisation d’une livraison de bien ou d’une prestation de services et à lui permettre de vérifier :

- que la facture a été adressée à la bonne personne, au moment requis ;

- que les mentions obligatoires sont bien présentes sur la facture ;

- etc.

En d’autres termes, les contrôles mis en place par l’entreprise doivent permettre de faire le lien entre la facture, qui est l’élément justificatif comptable et fiscal, et la réalité de l’opération (livraison de biens ou prestation de services) qui a été facturée. La PAF doit impérativement correspondre aux processus qui ont eu lieu dans la réalité.

Mais aussi

Point important, il est aussi nécessaire que l’ensemble de ces contrôles :

- permettent de protéger les fichiers de factures contre tout dommage potentiel et d’informer l’entreprise si une difficulté se produit ;

- permettent à l’entreprise de justifier qu’elle possède une solution pour résoudre toute panne ou toute perte de données ;

assurent que des duplicatas de facture ne sont pas envoyés par erreur.

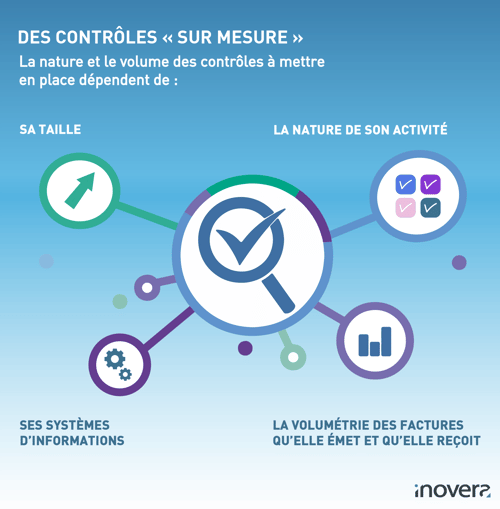

Par conséquent, le niveau de contrôles requis n’est pas le même dans une petite entreprise, au sein de laquelle une simple comparaison manuelle des factures avec les documents commerciaux peut suffire, et dans une grande entreprise.

Contrôles : quelle forme ?

Les contrôles réalisés par l’entreprise peuvent prendre la forme :

- de traitements informatiques ;

- de documents écrits sous format papier, établis par voie manuelle.

Ces 2 formats (papier et informatique) peuvent coexister, ce qui signifie que l’entreprise peut avoir recours à l’un et l’autre de manière complémentaire.

Si les contrôles sont effectués sous forme dématérialisée, ils doivent impérativement être présentés à l’administration fiscale sous cette forme. Celle-ci peut toutefois demander qu’ils lui soient transmis sous format papier.

Dans tous les cas, les contrôles réalisés par l’entreprises doivent être « documentés », c’est-à-dire décrits, présentés et expliqués, pour permettre :

- à l’entreprise de démontrer leur effectivité et leur réalité ;

- à l’administration de s’en saisir facilement en cas de contrôle.

Là encore, la précision attendue dans le cadre de la description des contrôles effectués dépend de la taille de l’entreprise.

À noter

Les documents fournis par l’entreprise doivent préciser les acteurs des contrôles et le rôle respectif joué par ceux-ci.

Bon à savoir

Si les contrôles sont réalisés sous forme dématérialisée, ils doivent faire l’objet d’une description incluant certains éléments, parmi lesquels :

- les modalités de stockage et d’archivage des données ;

- la liste des anomalies constatées et les processus de correction des erreurs ;

- etc.

En conclusion

Parfois obligatoire, la constitution d’une piste d’audit fiable nécessite la mise en œuvre de divers contrôles destinés à garantir l’authenticité de l’origine de la facture, l’intégrité de son contenu et sa lisibilité. La maîtrise des règles techniques applicables dans ce cadre est impérative : toute l’équipe d’Inovera se tient à votre disposition pour faire le point sur celles-ci !

Sources :

Article 410-3 du Plan comptable général (PCG) (chemin de révision)Articles L 102 B et suivants du Livre des procédures fiscales (obligation et délais de conservation des documents)

Article L 123-22 du Code de commerce (obligation de conservation des documents comptables)

Article 289 du CGI

Article 96 F et suivants de l’annexe III du CGI

BOI-TVA-DECLA-30-20-30-20